银行股票怎么样

当然不是。

而且真相恰恰与很多人的直觉相反,银行股具有很高的投资价值,隐含的预期收益率非常高。

如果你真的是一个长期的银行股投资者,只在股息率高达5%以上的时候买四大行,翻倍是很轻松的。

如果你真的有长期投资银行股,那你一定明白我在说什么。

为什么要选择买银行股票?

1.银行是关系国计民生的金融行业,是一个长寿行业,不会在短期内倒闭的行业。可以长期投资和持有银行股票。

2.银行股票长期分红,而且股息率蛮高。买入高股息的股票,在大跌和深套中,能让你分红后再买入降低成本,保持更好的心态。分红也能解决生活急需钱的问题,而不需要卖出股票。

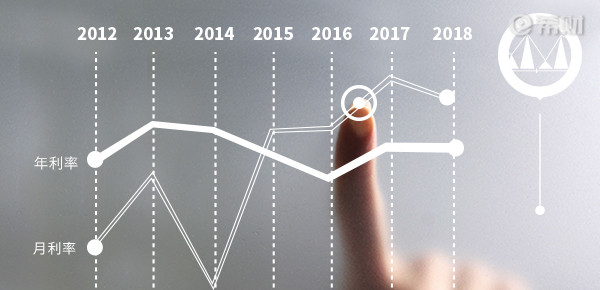

3.银行股票,股价长期向上涨(前复权),以年线看都是稳步向上走,说明长期持有银行股票肯定赚钱,长期是指以年为单位持有。

4.目前银行股票的股息,比大部分货币基金收益更高,长期持有,费用更低。

5.银行是个持续赚钱的行业,多年的ROE都是在10%以上。赚的钱,也是真金白银。

6.银行具有中国特色,国家背书,安全可靠,不担心财务造假,或退市等重大风险!

相信国家前途是投资银行股的最基本条件。没有这一点,投资银行就是空中楼阁,即使投资了银行股,你也是拿不住的。银行类股票能不能买,收入稳定吗,合理吗?

A股白酒、房地产、家电、大金融等是股票最好、最赚钱的行业之一,其中银行是大金融端最赚钱的行业,四大银行之一的宇宙银行现在市值2万亿元,18年收入7700多亿元,利润近3000亿元,相当于每天赚8亿息率4.5%左右,但市盈率只有6倍左右,然而,一些市场人士认为,银行是一个高杠杆行业,遇到金融危机会破产,即使不死也会终身残疾,

然而,上述情况基本上并不存在,尤其是大银行。如果有国家信用担保,信用认可融资固定增值自身补血是没有问题的。例如,中国农业银行固定增值1000亿元的表外回报基本上并不难。一个接一个的缺点是原股东的股息权益被稀释,但比例很低。银行股的优势在于股息率高、估值低、利润稳定、安全性稳定等多种优势,绝对值得大多数人购买。毫无疑问,银行股的安全性,只要不是在牛市的顶部买入,就很难有大的损失,即使你在牛市的顶部买入,损失也只是时间。

工行15年,5000点买入,跌至2000多点,回到3000多点,实际上是盈利的,因为熊市下跌小,股息多次可以降低成本,几十点可以盈利,底部买朋友,股息降低成本,实际上相对于买入价格上涨几十点,可以实现利润翻倍。从长远来看,银行一直处于底部上涨的过程中。许多银行的长期增长甚至是十倍、八倍甚至更多。即使是大银行,两三倍的增长也无处不在。分红后填权。也就是说,认为的正常填权方式,分红后填权上涨到之前的买入价格,分红收入白赚,股价没有上涨。提前填权。

股息前上涨一波股息,股息后直接下跌,不再填补,事实上,提前干预,上涨反映了股息的利润,在这种情况下,股息下跌正常,不能再上涨,很快填补,短时间内几倍股息收入或不多。因此,在分红前持续上涨并不是一个很好的干预点。许多散户投资者希望分红。如果干预位置错误,贴现权的损失也就不足为奇了。行情填权。许多银行股的走势都有这样的特点,分红几年,成本股价不高,估值也很低。之后经过一波大市场,很多朋友中途下车,然后继续上涨。他们想等跌了再买。结果发现自己跌不到原价。这就是大市场的填充。这也是银行股长期处于底部上涨的原因。